こんにちは、はな夫(@logicalifer)です。

今回は、投資の利益が非課税となるNISAとつみたてNISAから、我が家がNISAを選択して投資している理由をご紹介します。

NISAとつみたてNISAの違い、特徴はいろいろなサイトで紹介されていますが、どちらもメリット、デメリットが紹介されており、結局どっちを選んだらいいの?という感じになってしまいます。

今回、我が家なりに結論を出しましたので、ご参考になれば幸いです。

なお、本記事は2021年1月現在の状況を踏まえて記事にしています。NISA制度が将来変わった場合、この記事の前提条件が崩れる可能性があります。

本記事を記載するに至った経緯

我が家は元々個別株に投資を始めようとした経緯があり、2017年からNISAをはじめました。

つみたてNISAは2018年から始まる制度であったため、当時は一択で迷うことなくNISAを開始しました。

しかし、現在は投資信託やETFを積み立てて投資しているため、つみたてNISAがターゲットとしている投資の仕方をしています。

そのため、はな子からつみたてNISAの方がよいのでは?という疑問がでて、2つを検討してみることにしました。

ただ、NISA、つみたてNISAを紹介されているブログを見ても、一長一短にみえます。

なんとなく検討していてもよくわからず悶々として、思わずtwitterでつぶやきました。

すると、フォロワーのりあむさんから下記コメントいただき、エクセルを参考にさせていただき整理ができてきました。

本記事はそのまとめです。

また、りあむさんがご自身のブログで本件も考察していますので、そちらも是非御覧ください。

投資資金の差

積立NISAは年間40万円で20年間、非課税枠は最大800万円と一般NISAよりも大きいですが、1年間に一人あたり40万円という金額は、一般NISAに比べると少ないです。

もちろん、期間が20年というのは一般NISAの5年と比べると4倍であり、トータルで非課税枠が多いというのは理解しています。

| 一般NISA | つみたてNISA | |

|---|---|---|

| 投資可能額 | 120万円/年 | 40万円/年 |

| 非課税年数 | 5年 | 20年 |

また我が家では毎月夫婦それぞれ10万円ずつをNISA枠に投資しているため、2人合わせると年間で240万円と80万円となり、160万円の差ができます。

この値だけ見ると、非課税枠が小さいのはデメリットが大きい気がしませんか?

そこで、我が家はどちらを選択した方がお得なのか、シミュレーションをしてみることにしました。

シミュレーションの条件

投資は確実というものはないものと理解はしていますが、それではシミュレーションができないため、下記を条件として設定することにします。

- 毎年120万年(2024年からは122万円)を投資にあてる

- NISAはロールオーバーを実施しない

- つみたてNISAに投資する期間は、非課税枠に収まらない資金を課税枠で運用する

- NISA、つみたてNISAともに、規定年数が経過したら課税枠で運用を継続する

- 利回りは年間3%と5%の2パターンでシミュレーションする

- 損得ではなく、資産がいくらになっているのか?を優劣の判断基準とする

また、比べるのは現在の我が家がNISAに投資していることを鑑みて、

- 2023年までNISAに投資、2024年から2028年まで新NISAに投資、2029年から2041年までつみたてNISAに投資というパターン

- 2023年までNISAに投資、2024年から2041年までつみたてNISAに投資というパターン

の2パターンで比べます。

毎年120万年(2024年からは122万円)を投資にあてる

現在の我が家の投資方針に沿っています。

なお、一般NISAは2023年に終了し、2024年からは新NISAが始まります。

こちらは今より複雑な2階建てのNISAとなりますが、条件を簡略化するために1階、2階ともに投資信託を購入することとし、投資金額が年合計122万円という条件に変わる点以外は今と同様にしています。

NISAはロールオーバーを実施しない

ロールオーバーは、5年経過後の銘柄をその年の非課税枠を利用して継続保有できる制度ですが、その年の非課税枠を消費します。

そのため、大化けした個別株を保有している場合は大きなメリットのある制度ですが、我が家のように継続して積み立ているような場合、その年の非課税枠が無くなるということにもなります。

そのため、我が家の方針では、ロールオーバーせずに、その年の新規積立を優先することにします。

つみたてNISAに投資する期間は、非課税枠に収まらない資金を課税枠で運用する

毎年120万円(or122万円)の入金力がある前提でシミュレーションしますので、つみたてNISAの枠だけでは足りません。そのため、残りの資金は課税枠に投資し、運用をすることにします。

NISA、つみたてNISAともに、規定年数が経過したら課税枠で運用を継続する

NISAの非課税期間が終了した時点でもお金に困っていない前提で、課税枠で運用を継続することとします。

非課税枠を利用して複利の力を生かして資金を大きくしてから課税枠で運用することになります。

利回りは年間3%と5%の2パターンでシミュレーションする

インデックス投資を前提として利回りを計算します。悪い場合と良い場合として、3%と5%を選びました。

通年で同じ利回りというのは非現実的ですが、こればっかりはどうなるか分からないため、仕方ないとします。

損得ではなく、資産がいくらになっているのか?を優劣の判断基準とする

投資した資金から生まれる利益ベースで損得を判断すると、非課税枠が大きいつみたてNISAの方がお得になります。

しかし、つみたてNISAの制度終了が2042年ですので、最後の非課税枠が2061年となります。

今から40年後だと我々夫婦は70代です。

70代でどちらの方が得か?よりも何歳で自分たちが満足する金額に達するのか?

もしくは、何歳の時点ではどちらが得なのか?

という観点の方が私達にとっては有意義な結果が得られます。

シミュレーション結果

シミュレーションした詳細エクセルの図を貼ろうかと思いましたが、細かすぎてどうしたものか。。。な図にしかなりませんでした。。。りあむさん頑張りましたね。

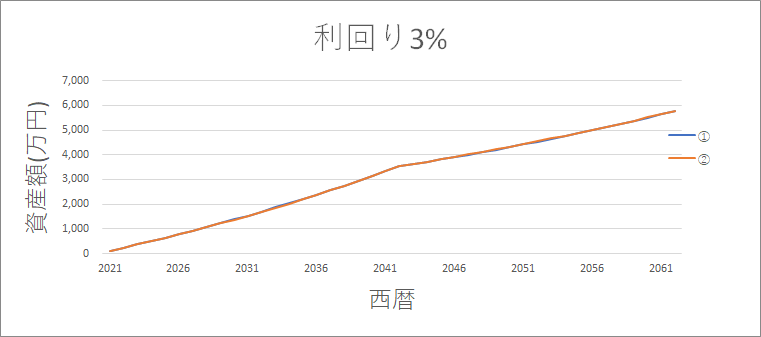

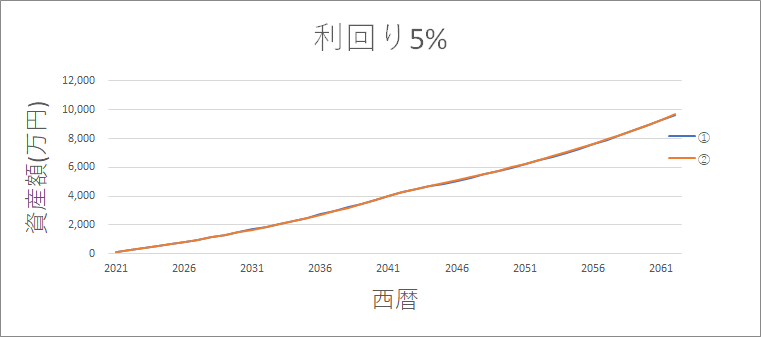

なんとか結果の見える資産額の推移のグラフは以下のとおりです。

この2つのグラフを見ても、2061年に1億円には届かないということと、資産額の合計ではほぼ同じということくらいしか分かりません。。。

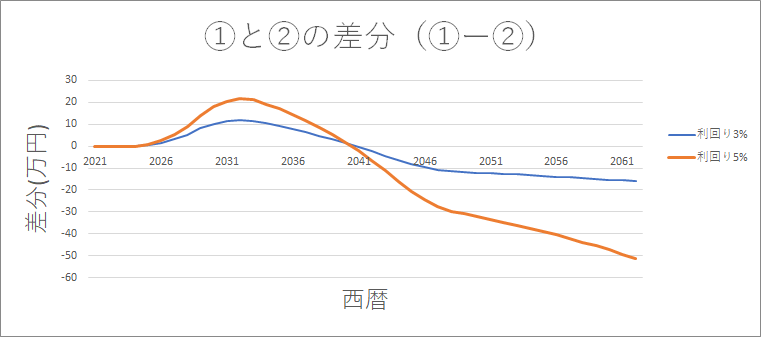

仕方ないので、①と②の差分を並べてみます。

考察

先程のグラフから分かることを考察してみます。

全体の傾向

当初は①NISA+新NISA+つみたてNISAの方が資産が大きくなっていき、2032年頃に最大の差となります。その後、徐々に縮小、2040年,41年頃には②NISA+つみたてNISAの方が逆転し、以降は②の方が資産が大きくなることが分かります。

また、利回りが大きい程、上記の傾向が強くなるというのも分かります。

序盤の傾向

序盤は、非課税枠の大きい①NISA+新NISA+つみたてNISAの方が優位です。

最大の差となる2032年頃ですと、利回り3%で約12万円、利回り5%で約20万円の差が生まれています。

このときの資産は1,700万円~1,900万円程ですので、0.7~1%程の差があります。

正直思っていた程の差が生まれませんでした。。。

2032年頃を境に、NISA+新NISAの効果よりも、つみたてNISAの効果の方が大きくなっていきます。

中盤の傾向

2041、42年頃に、①よりも②の方が優位になります。

これはつみたてNISAの非課税枠の累積値の差により、非課税となる資産が大きくなっていることが要因です。

これ以降、つみたてNISAの制度終了する2042年まで、この勢いが継続してきます。

終盤の傾向

2043年以降で、つみたてNISAの非課税枠が徐々に終了していくため、差分が小さくなっていきます。

そして、つみたてNISAの残高が同じとなる2048年以降は、差分の傾きが一定値になります。

最終的な金額の差はいくらか?

トータルはつみたてNISAの方が大きくなります。

このシミュレーションでは、今から50年後の2061年における差は、利回り3%で約17万円、利回り5%で約50万円の差という結果でした。

ですが、そのときの資産は利回り3%で約5,900万円、利回り5%で約9,600万円ですので、誤差0.5%程で正直微々たるものに思えます。

FIREを考えてみる

ここで、このシミュレーションに用いた値をベースにFIRE(Financial Independence, Retire Early)をできるかを考えてみます。

ここではFIREの条件を単純化し、夫婦で資産1億円を貯め、4%切り崩しで年400万円を資産から得る。ということにしてみます。

夫婦で資産1億円ですので、先程のグラフで5,000万円となる年数にFIREをすることとしてみます。

そうすると、下記の年にFIREできそうな感じです。

| 利回り3% | 利回り5% | |

|---|---|---|

| ①NISA+新NISA+つみたてNISA | 2057年 | 2046年 |

| ②NISA+つみたてNISA | 2056年 | 2046年 |

今から資産0でスタートし、このシミュレーションの条件である年間120万円(or122万円)のみを入金していくならつみたてNISAの方が効果が高そうです。

一方、先程のシミュレーション結果にあったように、2041年頃までは、NISA+新NISAにも優位性が残っています。

つまり、すでに資産がある程度ある、または年間120万円(or122万円)以上の入金をしていく方々はNISA+新NISAを選択した方が早く1億円に達する可能性も十分有り得ます。

我が家の場合

我が家の場合を考えてみます。

上記までの考察を考えると、2040年というのがなんとなくどちらが優位か?の節目のように感じられます。

そこで現在の資産は0円ではないこと、年間120万円以上投資に回すという心構えを新たにして、2040年までに資産1億円を突破、FIREをするということを目標に定めようと思います。

これを目指すためには、シミュレーションが示すとおり、NISA+新NISA+つみたてNISAをフル活用することにして、早期に大きな資産を持つ選択をすることにします。

まとめ

この記事の結論を出すにあたり、紆余曲折したり、りあむさんという同じテーマに興味を持った方と出会ったりと色々発見がありました。

将来時代がどうなっていくか分かりませんが、まずは「2040年までに資産1億円を突破、FIREする」ということをクリアできるよう、資産運用を手掛けていきたいと思います。

![世界のお金持ちが実践するお金の増やし方 [ 高橋 ダン ]](https://thumbnail.image.rakuten.co.jp/@0_mall/book/cabinet/5075/9784761275075.jpg?_ex=128x128)

![僕がウォール街で学んだ勝利の投資術 億り人へのパスポート渡します [ 高橋 ダン ]](https://thumbnail.image.rakuten.co.jp/@0_mall/book/cabinet/9445/9784046049445.jpg?_ex=128x128)

コメント